Il Mercato dei Farmaci Equivalenti è in crescita nel 2017

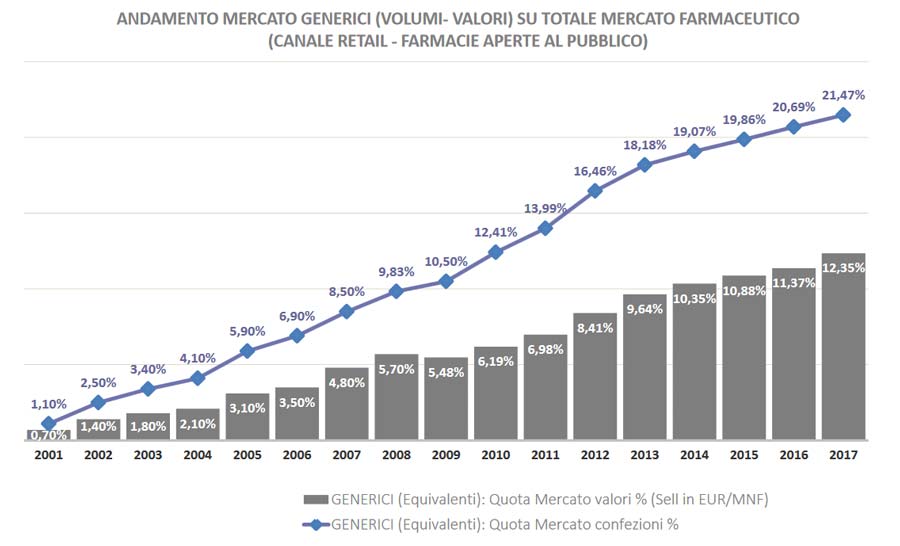

Ancora un anno di crescita per il mercato dei farmaci equivalenti che nel 2017 ha assorbito il 21,5% a confezioni e l’12,4% a valori del canale farmacia. Quasi il 90% delle confezioni di farmaci equivalenti sono di classe A, rimborsate completamente dal Servizio Sanitario Nazionale.

Il dato è contenuto nel Report annuale del Centro Studi Assogenerici che dà conto dei dati a consuntivo gennaio-dicembre 2017.

L’analisi degli andamenti nel canale farmacia evidenzia una performance positiva dei prodotti equivalenti (classi A e C) con una crescita del 5,7% a unità e del 9,5% a valori, a fronte di un leggero arretramento del mercato farmaceutico complessivo (-1% a unità e -1,6% a valori) e di una frenata del mercato dei branded a brevetto scaduto (-2,8% a unità e -3,1% a valori).

La segmentazione del mercato complessivo a volumi (tutte le classi) registra così una incidenza del 54,11% dei farmaci brand a brevetto scaduto e la spartizione della restante quota per il 24,42% ai farmaci coperti da brevetto e per il 21,47% agli equivalenti. I brand a brevetto scaduto dominano anche la segmentazione del mercato a valori (tutte le classi) assorbendo il 49,13%, seguiti dai farmaci coperti da brevetto (38,52%) e a notevole distanza gli equivalenti (12,35%).

Nel canale farmacia (tutte le classi) la segmentazione del mercato dei soli prodotti off patent vede ancora una netta predominanza dei brand a brevetto scaduto che assorbono il 72% a confezioni e l’80% a valori, contro il 28% a confezioni e il 20% a valori degli equivalenti.

Mercato dei farmaci equivalenti regionale a tre velocità

L’analisi sui consumi in farmacia documenta per il 2017 una generale contrazione del mercato di classe A rimborsato dal SSN, con un calo dell’1,1% delle confezioni rimborsate e dell’1,8% della spesa rimborsata rispetto al 2016. In particolare, in calo del 9,5% la spesa relativa ai prodotti ancora coperti da brevetto e in crescita invece la spesa per gli equivalenti con un +5% rispetto al precedente anno.

L’analisi dei consumi per aree geografiche conferma invece la tradizionale polarizzazione dei consumi con un Nord caratterizzato da un robusto ricorso alle cure equivalenti (35,4% a unità e 24,8% a valori), a fronte di una media Italia decisamente inferiore (28,5% a unità e 20,1% a valori) e consumi ancora più bassi nel Centro (26% a unità; 18,6% a valori) e nel Sud (20,9% a unità e 14,8% a valori). In quest’ottica si conferma la best performance della Provincia Autonoma di Trento, dove è off patent l’80,9% delle unità dispensate dal SSN in classe A e il generico assorbe il 41,8% del totale. Seguono Lombardia (78,5% e 37,8%), Emilia Romagna (81,2% e 35,3%), la Provincia Autonoma di Bolzano (78,7% e 34,1%). All’estremo opposto, fanalino di coda è la Basilicata, con una incidenza di off patent sul totale rimborsato SSN del 78,9%, ma con una quota di equivalenti del 19%.

Ammonta infine a 1.082 milioni di euro la quota versata come differenziale di prezzo dai cittadini per ritirare il brand al posto dell’equivalente: l’incidenza maggiore a livello regionale si registra in Sicilia (14,5% per complessivi 111 mln) e nel Lazio (14,2% pari a 136 milioni di euro). L’incidenza più bassa si registra invece in Lombardia, dove il differenziale versato di tasca propria dai cittadini quota il 10,7% della spesa regionale SSN nel canale retail.

Aree terapeutiche e principi attivi

Tra i farmaci rimborsati dal SSN, le aree terapeutiche in cui si registra la maggiore diffusione degli equivalenti sono quella degli Ace Inibitori (46,2% a unità) e quella degli inibitori di pompa protonica (50,9% a unità). Tra le molecole a maggior incidenza di utilizzo di farmaci equivalenti troviamo infatti il pantoprazolo, il lansoprazolo e il ramipril.

Per quanto riguarda la classe C, a totale carico del cittadino, le principali aree terapeutiche a maggior diffusione di farmaci equivalenti si confermano quella dei tranquillanti (37,2% Unità) e dei prodotti per la disfunzione erettile (37,9%). Tra le molecole a maggior incidenza di utilizzo di farmaci equivalenti il lorazepam e ilsSildenafil.

Canale ospedaliero

Nel canale ospedaliero, infine, nel 2017 i prodotti equivalenti hanno assorbito il 25,4% del mercato a volumi e il 6% del mercato a valori, performance decisamente contenuta a fronte della predominanza assoluta dei prodotti in esclusiva, titolari del 39,1% dei volumi e dell’87,3% del giro d’affari di settore, contro il 6 % a valori assorbito dagli equivalenti.